伯努利财富效用理论(伯努利效应反映出什么与什么的关系)

导语:简读《思考,快与慢》(25)伯努利财富效用理论错在哪里?

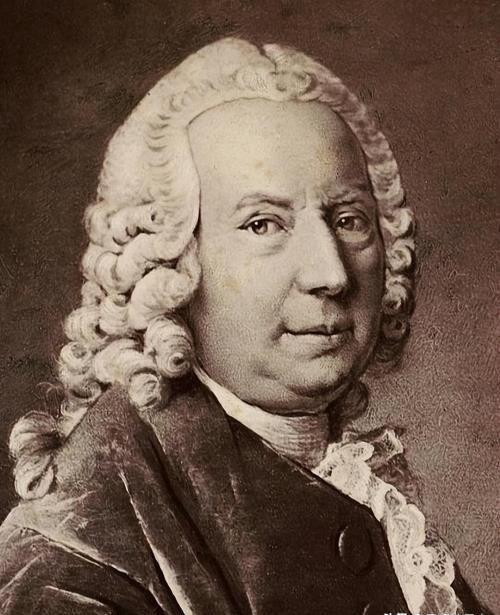

1738年,瑞士科学家丹尼尔·伯努利提出了期望效用理论,所谓效用就是金钱对欲望的满足程度。这一理论是现代经济学的基础,也是研究决策行为的重要的基础原理之一。在此理论中,它假定人是始终理性且自利的,并以最优方式追求自己的主观目标。

以下是伯努利计算出来的一个效用函数的版本

从100万达克到1000万达克之间的不同效用值。

达克是曾在欧洲流通过的一种货币。从上图可以看出财富从100万达克增长到200万达克,效用值增长了20,而从900万达克增长到1000万达克,效用值只增长了4。据此,伯努利提出了财富边际效用递减现象。

再看下面这道简单的风险问题:

1要么获得100万达克,要么获得700万达克;

2肯定获得400万达克。

就金额来说,选项1和选项2的预期值是一样的,都是400万达克,但是这两种选择的心理效用是不同的:

选项1:(10+84)÷2=47

选项2:效用值60。

很明显选项2的效用值大于选项1,这就解释了为什么面对这个问题,大多数人会选择确定项。据此,伯努利认为,在边际效用递减的作用下,决策制定者会选择风险规避。

再看下面的问题:

A现在的财富是100万元。

B现在的财富是400万元。

接下来A和B需要做出选择:

1要么拥有100万元,要么拥有400万元;

2肯定拥有200万元。

按照伯努利的理论,A和B面临着同样的问题,作为“理性经济人”会做出同样的决策,且会在心理上获得同样的效用。但是这显然是错误的,因为A和B的起点不同,即二人的财富参照标准不同。如果站住二人各自的立场考虑:

A:如果选择可定拥有200万,我的钱就会翻倍。如果选择赌一把,那么我的财富要么翻4倍,要么什么也得不到。

B:如果选择确定项,我肯定会损失200万。如果选择赌一把,那么我的财富要么损失3/4,要么一点也不损失。

这时,因为个人的原有财富不同,他们的选择也会不同。大多数人遇到A的处境时,肯定会选择一定拥有200万,这时是风险规避的。当大多数人遇到B的处境时,他极有可能会选择赌一把,这时他是风险偏好的。

这就是伯努利财富效用理论的缺陷,即没有考虑到参照点,由于参照点的不同,心理不同,人们面对同样的选择,就会有不同的选择。因此,很多时候,人们在做出决策时往往是非理性的。

本文内容由小滢整理编辑!