周一见 科创板股票做市交易将正式启动,速览42只标的(科创板股票做市交易将正式启动)

本报记者 吴晓璐

据上交所10月28日消息,经中国证监会批准,10月31日(下周一),首批科创板做市商将正式开展科创板股票做市交易业务。此外,上交所等三部门28日联合推出了科创板做市借券业务。

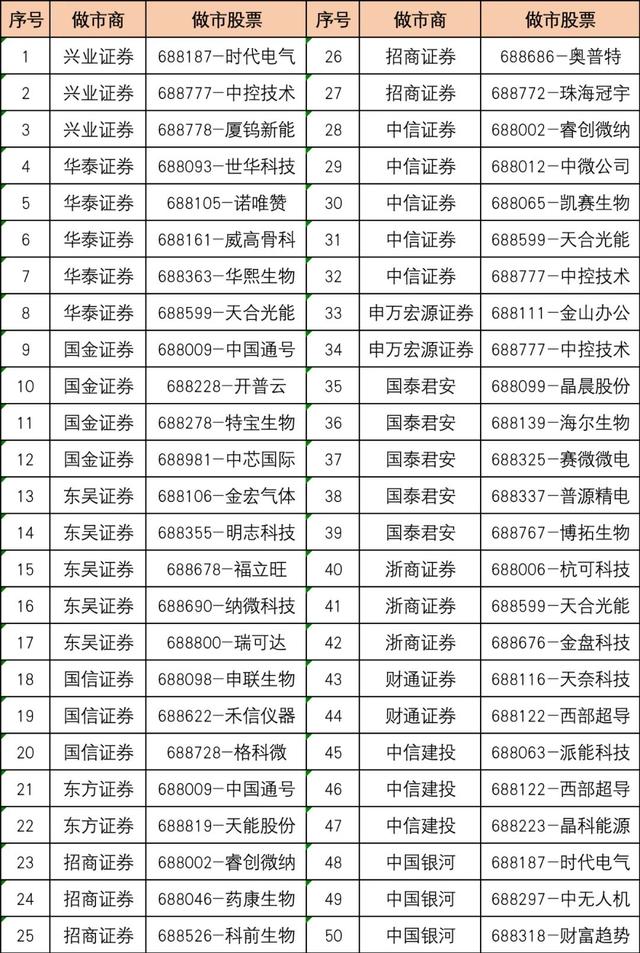

截至目前,14家券商获得科创板股票做市交易资格。上交所官网显示,14家做市商共发布了50个做市交易股票公告,合计涉及42只科创板股票。

14家券商发布的将开展做市交易的科创板股票 制表:吴晓璐

上交所表示,科创板引入做市商机制是持续完善资本市场基础制度、进一步发挥科创板改革“试验田”作用的重要举措,对于科创板市场建设而言有助于提升股票流动性、释放市场活力、增强市场韧性,对于投资者而言有利于降低投资者交易成本、提升市场定价效率,对于深化改革而言是全面推动科创板高质量发展、建设有中国特色资本市场的又一有益实践。

42只做市标的

科创50成份股占比接近七成

据悉,上述42只做市标的中,其中22家为科创50指数成份股,权重占比达到67%。

对于做市标的的选择,券商大多基于基本面、流动性以及由公司负责承销上市方面进行选择。

招商证券衍生投资部董事总经理唐胜桥对《证券日报》记者表示,根据业务需要,公司对科创板股票做市标的从三个方面进行选择,一是公司作为保荐机构且在持续督导期内的科创板股票,二是基本面、行业代表性较好的科创50指数成份股,三是科创板市场亟需改善流动性的股票。

东方证券相关负责人对《证券日报》记者表示,公司通过基本面研究与量化方式结合精选做市股票。科创板对不同标的的流动性划分决定做市商对相应标的有不同的做市义务,公司将结合特定股票的流动性特性与做市义务对做市标的进行筛选。对于流动性不同的股票,公司也会相应制定差异化做市策略。

推出做市借券机制

拓展券源降低成本

作为配套措施之一,10月28日,上海证券交易所与中国证券金融股份有限公司(简称“中证金融”)、中国证券登记结算有限责任公司联合发布《科创板做市借券业务细则》,并自发布之日起施行。

根据《科创板做市借券业务细则》,中证金融可以将自有或依法筹集的科创板股票和存托凭证出借给证券公司,供其用于科创板股票做市交易业务。

据记者了解,做市商须持有大量的股票与投资者进行交易。管理做市库存股是做市商持续、稳定地提供做市流动性的重要基础。在现行的交易制度下,对做市商的库存股管理提出了较高的要求。当做市商库存股数量小于模型要求时,做市商当日买入的股票不能用于履行报价义务。在此情况下,做市借券就能够发挥重要作用。做市商可以通过借入股票,快速补充库存股,进而保障做市商满足做市义务要求。做市借券机制的推出,丰富了券源供给,在不增加风险敞口暴露的情况下为更多股票提供做市服务,能够促使做市商机制得以充分发挥积极作用,进一步释放市场活力。

市场人士表示,做市借券机制是科创板做市商机制的核心配套措施,通过为做市商提供券源支持,降低做市业务成本,有效发挥做市商机制作用,提升股票流动性和定价效率,降低投资者交易成本,是持续完善资本市场基础交易制度、进一步发挥科创板改革“试验田”作用的重要举措。

券商表态将切实履行做市商义务

为市场增加流动性

目前,获批券商已经做好前期充分准备,多家券商表示,做市交易启动后,公司将积极履行做市义务。

中信证券股权衍生品线行政负责人邓力对《证券日报》记者表示,公司内部准备工作此前已准备就绪,包括人员、系统、内部制度、流程管理、风险控制、应急处置预案等。公司资本金充足,重视科创板业务,会切实履行做市商义务,为市场增加流动性。

唐胜桥表示,公司科创板股票做市交易业务的首要目标是维护市场稳定,为市场提供充足流动性,使更多投资者能够参与科创板市场、分享科创企业成长红利。

谈及科创板做市交易启动的意义,邓力表示,做市商制度能够增加流动性、平抑股价异常波动,促进股票价格发现与合理定价,促进企业直接融资,同时,也有助于投资者专注企业自身价值,有效改善投资者投资交易体验,对于券商而言,也可以发挥不同业务的协同作用,有助于券商进一步为上市公司、投资者提供综合性金融服务,提升综合竞争力,提升专业能力,更高质量地支持实体经济发展。

后续,上交所将在中国证监会的统一指导下,持续做好科创板股票做市交易业务的各项保障工作,坚守科创板“硬科技”定位,完善相关配套机制,更好服务高水平科技自立自强。

图片 | 站酷海洛 包图网

制作 | 朱泠子

审核 | 朱宝琛

编辑 | 乔川川

终审 | 李会