如何选择高股息标的?银行业或迎估值“拐点”重要催化剂

攻守兼备的高股息风格持续跑出超额收益,如何选公司

今日两市继续调整,成交放量至1.13亿,北向资金流出49亿。

月底多重因素交织,与去年一样市场进入了春季躁动后的调整期,市场风格以防御为主。今年以来红利指数表现出色,即使在近期的调整中也跑出了较强的绝对受益,国海证券胡国鹏分析如何选择高股息标的:

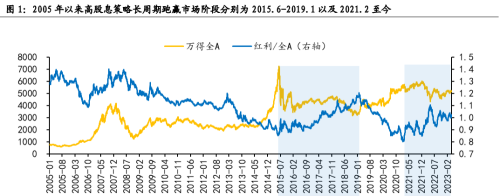

①2005年以来高股息策略两次长周期内跑赢市场,分别为2015年6月至2019年1月以及2021年2月至今;

2021年高股息资产跑赢的核心在于周期风格的强势,2022年则是低估值、高股息的避险属性,今年由防御属性切换为估值修复。

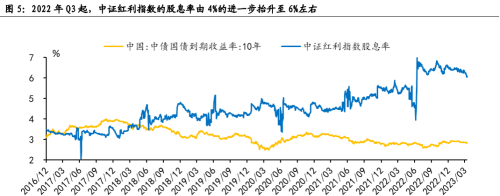

②2022年Q3季度至今高股息资产的股息率抬升至6%左右,与十债利率的收益差逐渐扩大,高分红资产收益的确定性是后续估值抬升的主要驱动;

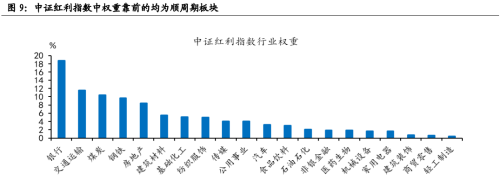

后续高股息资产估值修复的核心背景有两方面,一是国内低利率环境下高分红资产收益的确定性;二是经济复苏格局下高股息资产与顺周期板块重合度较高,有望受益于顺周期行业的景气上行。

③高股息资产中优质国企占比高,国企价值重估给高股息资产提供更高的弹性。

胡国鹏依据股息率、盈利能力、估值、现金流四个维度选出一批高股息资产供投资者参考,年初以来流通市值加权平均涨跌幅12.5%,跑赢全A以及中证红利指数:

银行丨息差见底,新趋势将是估值提升的重要催化剂

随着疫情阴霾褪去、实体经济稳步复苏,国务院、央行等各方近期未有提及“银行让利”、“进一步降低融资成本”等表述。

中信建投银行团队预计,贷款利率持续下行的压力期或将结束,三年疫情期间的阶段性逆周期调控政策在发挥了巨大作用后,正稳步退出,银行业经营思路逐渐回归常态。

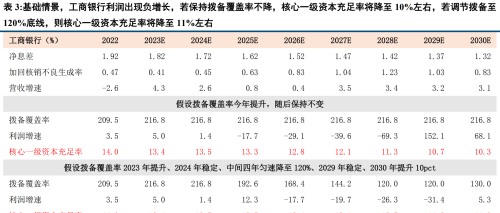

商业银行今天的利润既是明天放贷的生产资料,更是应对未来潜在风险的存粮。除了进入资本,银行的另一部分利润进入拨备,以调丰补歉的思路应对信贷业务中潜在的跨周期风险暴露,丰年存粮、灾年放粮,进入拨备的利润是银行业高杠杆、跨周期经营稳健性的重要保障。

根据测算,如果四大行息差在当前水平上继续下行,在未来8年之内,一轮强度比肩2012-2017年周期的不良暴露就将导致四大行触及甚至突破资本或拨备覆盖率的监管底线。因此,稳住乃至扭转息差趋势有明确的现实意义。

分析师预计,今年一季度重定价的一次性影响之后,息差将进入全行业逐步企稳、部分高弹性银行率先回升的新趋势,这个拐点是重要的行业催化剂。

随着贷款定价下行最大压力期已过,经济复苏正在进行时,银行重回基本面主逻辑银行板块配置上,看好大小兼备、聚焦头部。

①区域性银行:成都银行、常熟银行、江苏银行等;

②全国性银行:兴业银行、平安银行、招商银行等。

免责声明及风险提示:本文素材完全来源于互联网公开渠道(如有侵权请联系删除),仅为转载,不保证该信息的准确性和完整性,不作为指导依据,不构成任何投资建议!!!

投资者据此操作,风险自担。 股市有风险,投资需谨慎 !!! !!!