聪明的钱 | 衰退、银行业暴雷,美联储的“鹰”还能飞多久?

4月,投资者们可以说是进行了一次“折返跑”。市场担忧许久的衰退未至,却先等来了3月欧美银行业的接连暴雷,这时候市场坚信:5月美联储议息会议将会是本轮货币紧缩的拐点。

然而,欧佩克减产却又引发了市场对通胀再次走高的担忧,原本微弱的加息呼声又开始响亮起来,投资者又纷纷跑向了再加息的阵营。

在4月经济数据陆续发布之后,尽管通胀下行趋势明显、就业数据显示劳动力市场有所降温,但跑向再加息阵营的人却越来越多。

那么导致预期“猛回头”的核心因素是什么呢?这对于资产配置又释放了哪些信号呢?下一次美联储议息会议将于北京时间5月4日凌晨两点召开,届时投资者究竟会等来惊喜还是惊吓呢?

01就业放缓、通胀下行,缘何市场加息预期再次升温?

从美联储最关注的两个指标--通胀和就业来看,4月7日公布的劳动力市场数据,3月非农新增就业低于预期。4月12日,美国公布的3月CPI同比回落至5%,低于前值6%,并低于5.2%的预期值。这表明在3月这个时间节点,美国通胀向下的速度高于预期,劳动力市场对通胀的支撑也出现减弱。

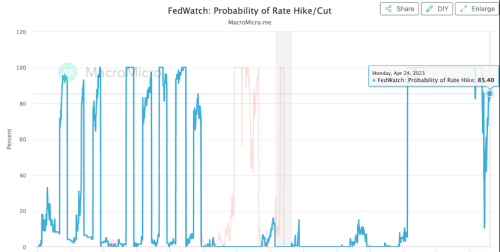

所以,无论通胀数据还是就业数据,并考虑到金融稳定,均指向美联储在5月应该停止加息。然而,根据CME美联储观察工具来看,目前市场对于5月美联储加息预期超过80%。

同时,在路透社最新调查的105位经济学家中,近90%(94位)预测美联储将在5月的议息会议上将加息25个基点。无论是投资者还是经济学家,对于美联储5月议息会议再加息25个基点已经形成了一致预期。

图:美联储加息概率 ;来源:MacroMicro.me

数据指引与市场预期出现分歧最主要的原因依然是对于通胀的解读。一方面,目前5%的通胀水平仍然大幅高于2%的目标;另一方面,美国4月制造业和服务业PMI不降反升,这也再次拉响通胀升温的警报。

此外,美联储发布的褐皮书(经济景气报告)也显示,各地物价水平依然在温和上涨。博鳌亚洲论坛证券公司首席美国经济学家Michael Gapen也表示:“尽管3月份的通胀率有所放缓,但要回到2%的目标还有很多工作要做。”

实际上,就业数据也给加息提供了一定的想象空间。尽管就业放缓,而失业率下滑、劳动参与率提升,美国劳动力市场仍然显现出一定韧性,市场认为再加息25个基点不会成为压死骆驼的最后一根稻草。

从政策言论上来看,美联储发布的3月议息会议纪要中显示,美联储在考虑到金融稳定以及衰退风险后,他们曾有过停止加息的想法。然而,经过综合考量,美联储依然选择3月再加25个基点。这样的“心路历程”也令市场认为美联储再“鹰”也并不是“莽夫之举”。

此外,美联储各地区官员近期也发表鹰派言论,进一步强化了市场的预期。圣路易斯联储主席詹姆斯·布拉德表示:“由于通胀率仍然顽固地居高不下,因此政策利率的峰值要比目前预期的高得多。”

尽管目前市场对于美联储5月会议的加息路径有了一致预期,但对于年内的政策利率顶点以及货币政策的拐点仍然众说纷纭。

02 6月会是本轮加息的拐点吗?

从目前的数据以及市场表现来看,投资者预期中的美联储政策利率上限相比之前并未提高太多。这是由于大多数投资者对于衰退仍然心有余悸,美联储应当在抗通胀与防止衰退之间做出平衡,所以他们认为6月可能是本轮紧缩周期的拐点。

这种观点的主要支撑是褐皮书中对于美国经济悲观看法,如果5月的经济数据能够表明,美国的通胀持续下降、劳动力市场继续降温,那么这样的预期很可能得到印证。

不过,也有经济学家提示,若通胀仍然显示抬头的迹象,不可小觑联储抗击通胀的力度。花旗银行首席美国经济学家安德鲁·霍伦霍斯特说:“如果劳动力市场保持弹性,通胀保持持续,就像我们预测的那样,美联储可能不仅在5月加息,而且在6月和7月再次加息。”

03 被猜中的联储?大类资产会怎么走?

近期各类资产表现可以看出,投资者对于美国货币政策预期高度一致,并且资产价格中可能已经充分体现了市场预期--本轮货币政策接近尾声,大概率5月再加一次息,而更高的政策利率则需要观察通胀以及经济数据。

与此相对应的市场表现是:

美股:年内加息结束,目前加息已经渐近尾声,美股大盘高位盘整;

美元指数:受到再加息的利好小幅上升,但经济衰退的预期让美元资产吸引力下降,目前仍然在低位徘徊;

大宗商品:整体由于再加息预期引发的衰退担忧升温而承压走低。黄金价格年内受避险情绪提振冲高后小幅回调;

美债:由于利率高位叠加倒挂,在衰退预期下有较强的下行动力。

图:三大美股指数走势;来源:Wind

图:WTI原油价格及伦敦金价格走势;来源:Wind

图:美元指数及美国十年期国债走势;来源:Wind

目前,美国通胀和经济“软着路”仍然是主导大类资产走势的核心交易逻辑。中银证券认为,全球市场在中长期的维度可能从“交易软着陆”逐渐迈向“交易衰退“,再逐步重启“复苏交易”;而短期可以对美股谨慎乐观,趋势性反转仍需等待。

商品方面,招商证券认为此前欧佩克+联合减产对于原油价格的支撑作用短期内有所消退,央行利率政策倾向以及衰退与否成为左右原油价格走势的主要力量。

对于金价,主流的的观点基本都看到了长期持续上涨后存在的回调的风险。其中,中银证券认为,金价短期可能会持续高于市场预期的水平,但上涨的持续性仍有待观察,并且未来存在一定的下行风险。

美债方面,中金固收认为,目前市场的降息预期可能“过分充足”,但实际上这一预期无法兑现的可能性不低,一旦预期被矫正,可能带动美债利率的再度回升。

*免责声明: 本文内容仅代表作者看法。 市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪财经