「行业前瞻」2023-2028年全球及垃圾发电行业发展分析

2022年中国垃圾发电市场规模约为522亿元

从垃圾发电行业的营收途径来看,垃圾发电行业收入主要来源于垃圾焚烧处理收益和垃圾发电售电收益,因此前瞻对于垃圾发电行业市场规模测算也从这两个方面入手。

在垃圾焚烧处理单间层面,通过整理行业统计资讯获悉,2016年之前我国垃圾发电行业低价竞争态势明显,在竞标过程中垃圾焚烧处理单价被压低,当时的行业分析师在进行市场测算时认为垃圾焚烧发电的处理单价仅为60元/吨左右,2016-2017年在经历过一系列行业整治之后,在2018年垃圾焚烧处理平均单价重新升至66.7元/吨,之后行业平均单价则保持在了70元/吨以上,2021年垃圾焚烧处理平均单价达到89元。

在上网电价定价层面,我国垃圾发电上网电价基本稳定在0.65元/千瓦时,假定我国每吨垃圾发电量在统计区间内保持在280千瓦时,上网比例为90%,基于此定价模式测算我国垃圾发电售电收入规模。

通过对上述两个层面进行分别测算并加总,最终得出我国垃圾发电行业市场规模情况,从测算数据来看,2018-2022年我国垃圾发电行业市场规模呈现逐年上升趋势,2022年我国垃圾发电市场规模为522亿元。

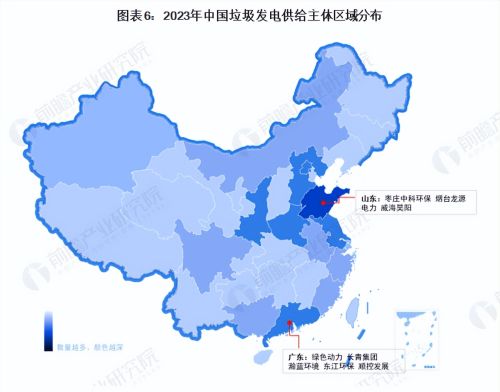

中国垃圾发电行业区域竞争格局

根据中国企业数据库企查猫,目前中国垃圾发电注册企业主要集中在广东省,截至2023年4月,广东省垃圾发电行业企业数量约超过3000家,排在第一位,山东省垃圾发电代表企业有枣庄中科环保、烟台龙源电力、威海昊阳等。此外广东省、北京市、河北省的垃圾发电行业企业数量较高。

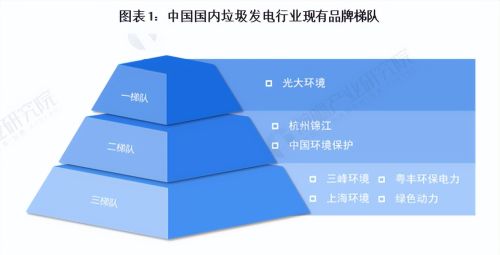

依据垃圾发电行业企业的综合情况划分,可分为3个竞争梯队。中国光大国际在第一梯队,其垃圾发电装机容量、垃圾处理量、发电量等均属于行业领先地位;第二梯队企业包括杭州锦江和中国环境保护;第三梯队主要包括区域内垃圾发电综合实力较强的企业,包括三峰环境、上海环境、粤丰环保动力等。

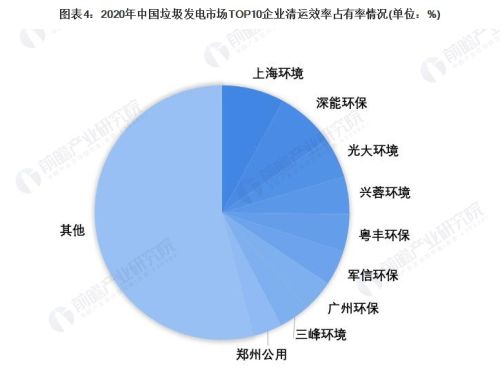

中国垃圾发电行业市场份额

结合2021年3月,我国电厂联盟网发布了中国最大垃圾发电厂企业100强名录中披露的日均清运量数据,前瞻估测出2020年各大垃圾发电厂日均清运吨数,再结合前瞻对2020年我国生活垃圾清运测算量,大致估算出我国垃圾发电厂垃圾处理效率占比情况。从估算结果来看,2020年上海环境和深能环保在垃圾发电领域占比最高,均超过7%,其次为光大环境。

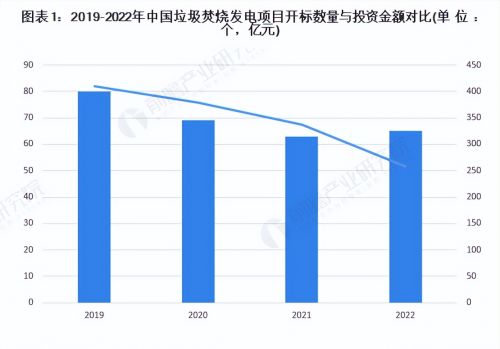

2022年中国垃圾焚烧发电项目总投资金额为258亿元

垃圾焚烧发电行业在历经“跑马圈地”、“抢装潮”等时期后,进入冷静发展期。北极星固废网统计了2019年-2022年的垃圾焚烧发电项目开标数量以及投资总额,整体呈逐年下滑趋势。2022年中国垃圾焚烧发电项目开标数量下降为65项,总投资金额为258亿元。

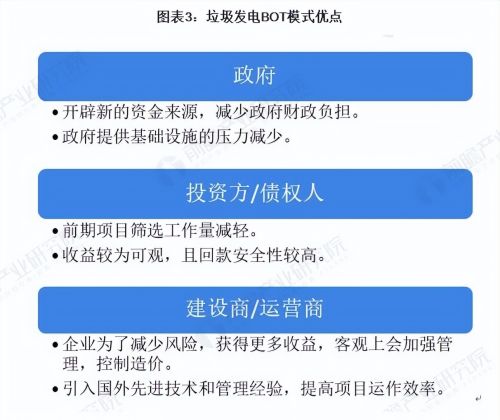

项目运营模式:BOT模式构建“共赢”局面

BOT模式项目多方利益相关者,能够通过该模式获得“共赢”。从政府角度来看,能够开辟新的资金来源,减少财政负担;亦能够减少政府基建的压力。从投资方/债权人来看,前期优质标的的筛选工作量减轻,并且项目的收益和回款安全性较一般标的高。从建设商/运营商来看,能够助推其内生动力发展。

未来发展趋势

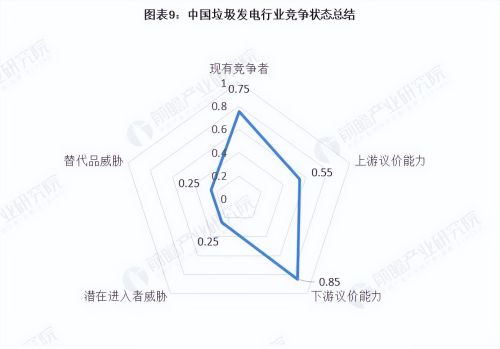

运用波特的“五力”模型,对垃圾发电制造行业的竞争环境分析中,可以看到垃圾发电制造行业竞争较为激烈。根据以上分析,前瞻对传感器制造行业各方面的竞争情况进行量化,1代表最大,0代表最小,我国垃圾发电制造行业的竞争情况如下图所示。我国垃圾发电制造行业“五力”中,潜在进入者威胁与替代品威胁较小,现有竞争者之间的竞争较为激烈,上游议价能力适中,下游议价能力较强。

更多本行业研究分析详见前瞻产业研究院《中国垃圾发电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。