温控设备:数据中心核心环节,龙头全梳理

温控设备:数据中心核心环节,龙头全梳理,idc温控概念股

当前,我国双碳政策正在加速推进,新能源赛道空间广阔,受益于双碳政策的大力推进,国内储能温控、新能源车热管理等温控设备应用场景需求保持较快增长。

除此之外,伴随着大数据、云计算、信息化的发展,数据中心、5G基站应用场景的温控设备需求也较为旺盛,未来我国温控设备市场规模将稳步增长。

温控主要是指根据电池等原器件对于工作环境的要求,利用加热或冷却手段对其温度或温差进行调节和控制的过程。

温控设备对于保障电池、服务器、手机芯片等原器件正常稳定运行,以及工业、医疗、激光等场所环境的稳定性都具有重要的意义。

温控设备产品主要可以分为工业温控设备、精密温控设备(电子散热器件)以及其他温控设备等,其中工业温控设备和精密温控设备市场占比较大。

精密温控设备起源于通信行业,而在信息化、数据化的浪潮下,互联网、轨道交通、金融等行业的海量数据处理需求渐次出现。

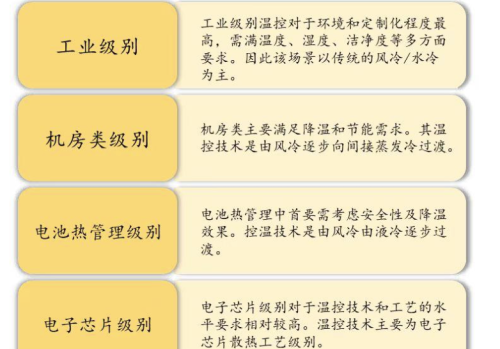

工业级别温控对于环境和定制化程度最高,需满足温度、湿度、洁净度等多方面要求,因此该场景以传统的风冷/水冷为主。

机房类主要满足降温和节能需求,其温控技术是由风冷逐步向间接蒸发冷过渡。

随着动力电池和储能电池功率的不断提升,电池热管理中首要需考虑安全性及降温效果,因此该场景控温技术是由风冷由液冷逐步过渡。

电子芯片级别散热空间有限,零部件体积较小,对于技术和工艺的水平要求相对较高,主要为电子芯片散热工艺级别。

温控设备使用场景:

资料来源:观研天下、德邦研究

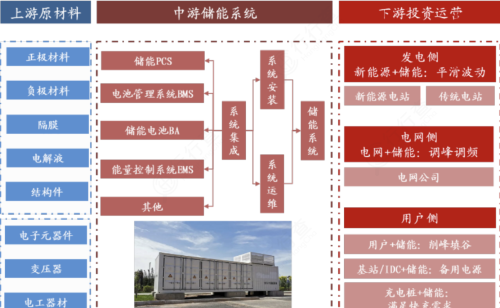

温控设备产业链行行查 | 行业研究数据库 资料显示,温控设备产业链上游主要为核心零部件,包括压缩机、风机、水蒸发器等,上游厂商较为零散。中游主要为温控系统供应商,可分为风冷系统与水冷系统。下游主要聚焦于运营商、互联网、云计算、金融等行业。

常见的温控方案主要为气冷(小功率、小项目)与液冷(大功率、大项目)两种,后者由于液体高冷却均匀性、高比热容、和高导热系数,从而更适用于大型集装箱集群储能系统,但系统复杂、技术要求高,具备更高的进入壁垒。

温控行业下游应用场景众多,近年来伴随传统工业温控、储能温控、新能源车热管理、IDC机房温控等下游市场稳步增长,带动温控行业需求保持较快增长。

数据中心是一整套复杂的设施,不仅包括计算机系统(例如服务器、系统软件等)和其它与之配套的设备(例如数据通信系统和存储系统等),还包含冗余的数据通信连接、供配电及温控设备、监控设备以及各种安全装置,在数据中心的运行能耗大约有40%是用于制冷。

随着数据中心市场规模的扩大,机房应用范围也持续扩大,因此机房温控节能设备市场潜力逐步释放。社会整体信息化程度不断加深,带来了海量的数据处理需求的同时也带来使得机房温控节能设备需求的持续增长。

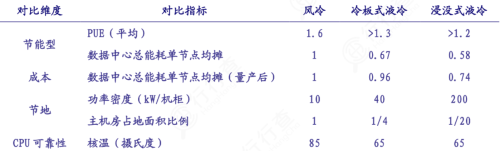

从数据中心行业发展趋势来看,数据中心运营成本70%来自于电力,PUE越低,温控系统能耗越低,能耗较高的风冷温控方式向能耗较低的液冷温控方式发展势在必行。

技术路径上,未来我国温控设备存量将继续以风冷为主,但液冷渗透率有望持续提升。

液冷系统主要包括水冷板、水冷管、水冷系统、换热风机等;而风冷系统结构比较简单。

二者相比,液冷系统的设计难度复杂,成本也更高,但是其散热效率和速度高,且适用范围广,占用空间较小。

从储能应用来看,温控主要应用于储能锂电池,是保障其性能与稳定性的重要辅助设备。

储能系统运作时锂电池持续释放热量,一旦超出10~ 35°C的电芯最佳工作温度区间,放热副反应或将导致电池内部持续升温进入热失控状态,严重时会引发电池燃烧、爆炸等安全事故。

温控设备将储能电池设备温度保持在合理区间,是储能系统安全性保障的关键一环。

未来液冷也将成为储能温控主要方案。

根据GGII测算2022-2025年中国储能温控市场规模将从46.6亿元增长至164.6亿元,CAGR为52.3%,未来行业空间较为广阔。

资料来源:开源证券

5G基站温控5G基站密度和功耗远高于4G,随着5G基站建设的不断深化,其机柜温控设备需求也随之增加。5G作为“新基建”重点方向,其建设大潮已经到来,未来我国中长期小基站散热基础设施不可或缺,基站散热机柜出货量需求有望大幅提升。

温控设备市场格局经历国产替代,机房空调市场格局趋于稳定。在机房空调领域,Liebert(艾默生)、Schneider(施耐德)、Dantherm(丹腾)等国际企业凭借品牌优势、技术优势及市场渠道把控的先发优势占据了行业早期市场,大规模制造成本管控能力和采购议价能力较强,在通用产品特别是价格敏感度高的产品竞争上有一定优势。

国内企业市场份额在过去几年不断提升。据ICTresearch数据,国内机房温控设备市场前10厂商中,中国企业的数量和市场占比分别从2016年4家/33.7%上升到2020年的7家/54.1%,国产替代快速进行。

国内各应用场景温控设备主要参与厂商有英维克,申菱环境、同飞股份,高澜股份、华为、格力、美的、佳力图等。

从温控技术发展趋势来看,液冷作为中长期技术方案,市场渗透率或将逐步提升,GGII预测2025年液冷市场占比将达到45%左右。目前宁德时代正在推广户外液冷电柜,其优势主要是靠近热源、温度均匀、能耗低,同时也比风冷更适合户外的环境;同时阳光电源、比亚迪等厂商也正在积极推出液冷电柜产品,用于户外储能系统,户外液冷电柜可广泛应用于光伏储能、风电储能、电网储能、商业储能等多种储能场景,未来我国温控设备液冷技术路径产品的渗透率有望持续提升。

关注乐晴智库,洞悉产业格局!