通信设施:数字关键底座,三大环节龙头梳理

通信设施:数字中国关键底座,三大环节龙头梳理

通信设施构筑数字中国的设施基础,包括光通信器件、光纤光缆以及交换机等。

光芯片是现在光通信器件的核心元件,按功能可以分为激光器芯片和探测器 芯片。C&C 初步调查显示全球光芯片市场规模达到 175 亿元人民币(2022 年约 合 27.2 亿美元),同比 2021 年增长了 8.69%。

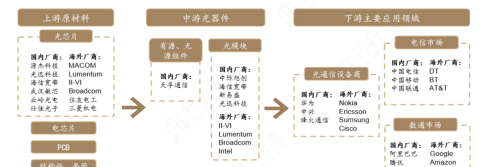

行行查 | 行业研究数据库光芯片产业链大致分为衬底、光通信激光器芯片(外延/芯片设计/芯片制造)、有源器件、光模块、下游最终客户等几大环节。光芯片行业上游主要为原材料和生产设备供应商,光芯片行业中游主要为下游光模块厂商提供有源光芯片和无源光芯片。随着光电半导体产业的蓬勃发展,光芯片已经广泛应用于通信、工业、消费等众多领域。

光芯片产业链:

资料来源:德邦研究

从国产化进展来看,当前我国高功 率激光器芯片,部分高速率激光器芯片已处于国产化加速突破阶段,而光探测芯 片、25G 以上高速率光芯片仍处于进口替代早期阶段。国产光芯片在高端产品领域同国外厂商还有较大差距。

ICC预计,2023年中国高速率光芯片市场空间有望达到30.22亿美元,2025年有望达到43.4亿美元。同时中国在全球光通信芯片市场的占比有望持续提升。

供给端来看,海外光芯片厂商具备先发优势,国内厂商乘国产替代东风正迎头赶上。

我国光芯片产业参与者主要包括海外头部光通信厂商、国内专业光芯片厂商及国内综合光芯片模块厂商。

海外头部光通信厂商:三菱电机、住友电工、马科姆(MACOM)、朗美通(Lumentum)、应用光电(AOI)、博通(Broadcom)等。

国内专业光芯片厂商:源杰科技、武汉敏芯、中科光芯、雷光科技、光安伦、云岭光电等。

国内综合光芯片模块厂商或拥有独立光芯片业务板块厂商:光迅科技、海信宽带、索尔思、三安光电、仕佳光子等。

从竞争格局和产品布局看,以住友电工、马科姆(MACOM)、博通(Broadcom)为代表的欧美日综合光通信企业在高速率光芯片市场占据主导地位,而中国厂商在中低速率芯片市场占据优势,国产化率较高,但高速光芯片仍存在差距。

光模块是光通信器件核心部件之一,能够实现光电信号的转换。

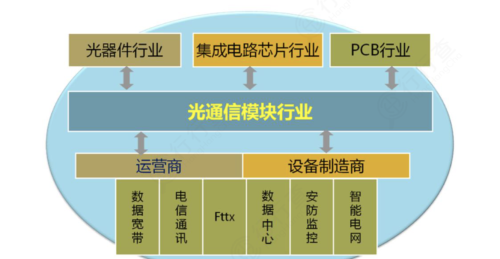

光模块行业的上游主要是光器件行业、集成电路芯片行业和PCB 行业,下游主要是云计算数据中心、长距离传输、移动通信、宽带接入及安防监控等领域。综合看,上游原材料供应充足,供应商较多,产业发展成熟;下游主要是通信设备制造商和大型互联网企业,企业数量少,体量大。

我国光模块 市场规模不断增加,据Lightcounting 预测,光模块的市场规模在未来5 年将以CAGR14%保持增长,2026 年预计达到176 亿美元。

光模块相关公司有光迅科技,剑桥科技,中际旭创、华工科技、中天科技和亨通光电等。

光纤光缆是我国互联网产业重要的基础设施。光纤传输的带宽大大超出铜质线缆,且具有抗电磁干扰性好、保密性强、速度快、传输容量大等优点。

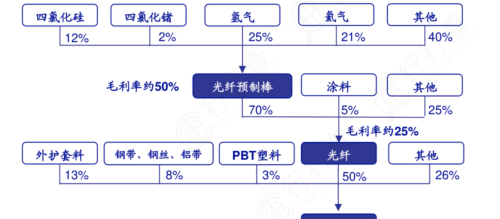

产业链上游包括设备供应和各类原材料,原材料包括石英管材、光纤涂料、光纤预制棒、聚乙烯等;中游为光纤光缆生产商和光纤光缆解决方案提供商;下游可以应用于通信行业、电力行业、轨道交通、医学激光、军事传感等领域。

光纤光缆价值链分布:

资料来源:高瞻智库

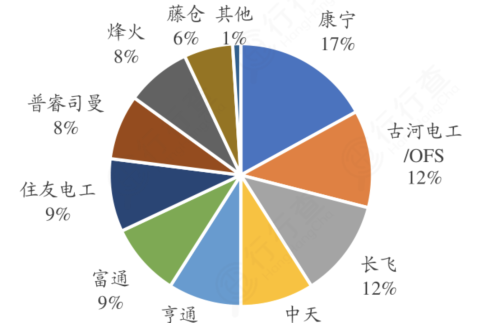

光纤光缆相关公司包括有长飞光纤、亨通光电、烽火通信、中天科技、永鼎股份、通鼎互联和中利集团等。

全球光纤光缆企业市场份额:

交换机是为接入网络节点提供独享电信号通路的网络设备,具有扩展灵活、 性价比高的特点。

数据中心交换机是数据中心产业链的重要环节,其大规模应用可进一步提升网络传输速度,保障网络的高效和稳定。

数据中心交换机增长的基本逻辑为:流量爆发、数字经济高速发展、企业上云需求提升,云计算厂商、互联网企业、运营商等加快云计算业务发展,从而拉动数据中心相关投资,最终推动数据中心交换机的增长。

以太网交换机设备构成:主要以芯片类(交换芯片、CPU、PHY)、PCB、光器件、插接件、阻容器件、壳体等组成。其中,芯片在交换机成本中占比达到32%。

资料来源:国泰君安

核心交换机(核心层):通过管理作为骨干网络的汇聚层交换机来完成高速交换任务的交换机。

汇聚交换机(汇聚层):汇聚接入交换机的交换机,也可以称为分布交换机,用于完成 VLAN 之 间的交换。

接入交换机(接入层)、边缘交换机:直接连接用户的个人计算机、IP 电话机等终端的交换机,一般配置在 企业的各个楼层中,也称楼层交换机。VLAN 在接入个人计算机的下行 端口中进行分割,成为通往汇聚交换机和核心交换机传输链路的干线。

根据IDC预测,预计2023E国内以太网交换机市场规模将达到66.2亿美元,同比增速为9.4%。

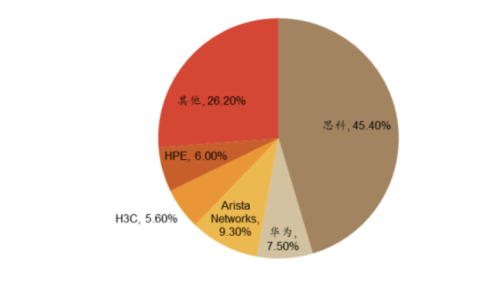

从市场竞争格局来看,行业集中度较高,思科、华为、新华三等少数几家企业占据着绝大部分的市场份额,呈现寡头竞争的市场格局。全球市场方面,2021年思科占据45%市场份额,其次为华为10%市场占比;国内市场,华为和新华三占比合计超过70%,其次为星网锐捷13%。

2022年Q1中国以太网交换机市场竞争格局企业市占情况:

关注乐晴智库,洞悉产业格局!