碳化硅:第三代半导体核心赛道,产业链龙头全梳理

碳化硅:第三代半导体核心赛道,产业链龙头全梳理,碳化硅三代半导体芯片概念股

与硅基半导体材料相比,以碳化硅(SiC)为代表的第三代半导体材料具有高击穿电场、高饱和电子漂移速度、高热导率等众多优点正处于爆发风口。

碳化硅功率器件主要应用在大功率领域,如新能源汽车、光伏储能、轨道交通等领域,尤其是在车用领域。未来几年在车载主逆变器、充电模块等应用将持续高速增长。

当前国内企业加速入局碳化硅产业链,资本开支加速,带来产业链各环节的高速增长。

据Yole公司报告,碳化硅功率器件在2027年市场规模将突破60亿美元,复合年均增长率超过30%。

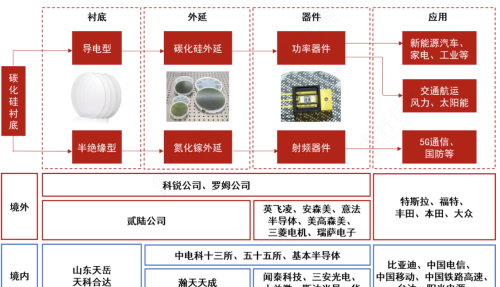

行行查 | 行业研究数据库 资料显示,碳化硅基功率器件产业链主要包括上游碳化硅衬底制备、外延层生长、中游器件制造以及下游应用市场。

衬底制备环节主要是将高纯碳粉和高纯硅粉合成为碳化硅粉,在特殊温场下,主要采用物理气相传输法(PVT法)生长不同尺寸的碳化硅晶锭,经过多道工序后产出碳化硅衬底。

外延环节主要是在碳化硅衬底上,使用化学气相沉积法(CVD法)在衬底表面形成外延片。

其中,在导电型碳化硅衬底上生长碳化硅外延层制得碳化硅外延片,可进一步制成功率器件,应用于新能源汽车、光伏、轨道交通、智能电网、航空航天等领域;在半绝缘型碳化硅衬底上生长氮化镓外延层制得碳化硅基氮化镓(GaN-on-SiC)外延片,可进一步制成微波射频器件,应用于5G通信等领域。

从碳化硅器件的制造成本结构来看,衬底成本最大,占比达47%;其次是外延成本,占比为23%。这两大工序是SiC器件的重要组成部分。

查行业数据,就上行行查网站!行行查 | 行业研究数据库

碳化硅产业链图示:

资料来源:天岳先进、中信证券

碳化硅衬底碳化硅衬底是新近发展的宽禁带半导体的核心材料。

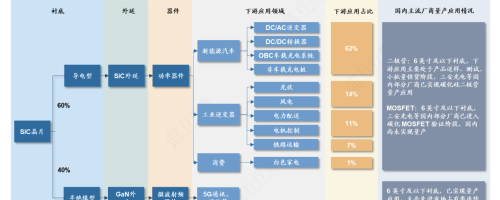

碳化硅衬底可以分为导电型衬底和半绝缘型衬底,导电型衬底应用更加广泛。

在导电型碳化硅衬底(SiC-on-SiC)上生长碳化硅外延层制得碳化硅外延片,可进一步制成功率器件(二极管、MOSFET),适用于高温、高压环境,应用于新能源汽车、光伏发电等领域。

在半绝缘型碳化硅衬底(GaN-on-SiC)上生长氮化镓外延层制得碳化硅基氮化镓外延片,可进一步制成微波射频器件,适用于高频、高温环境,应用于5G通讯、雷达等领域。

SiC衬底分类:

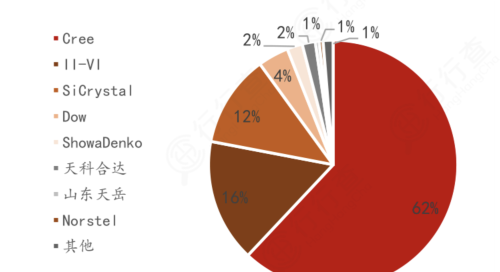

从全球市场来看,美国科锐公司(Wolfspeed)占据了60%以上的市场份额,基本控制了国际碳化硅单晶的市场价格和质量标准。

其他公司包括:美国二六(II-VI)、德国SiCrystal AG、道康宁(Dow Corning)、日本新日铁等。

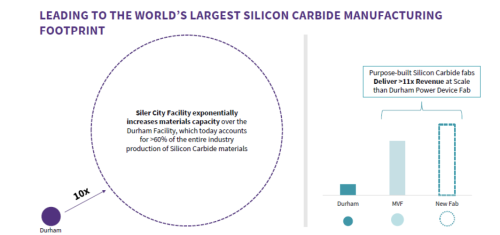

Wolfspeed公司莫霍克谷(Mohawk Valley)8寸工厂是全球最大的、全自动工厂,公司预计会在FY4Q23产生数百万美元收入,同时Wolfspeed计划将在赛勒城(SilerCity)建造全球最大的衬底外延材料工厂,全面达产后将衬底产能扩大至现在的十倍。

Wolfspeed产能扩张计划:

资料来源:Wolfspeed官网

国内公司总体处于向6英寸加速实现量产、8英寸布局研发的阶段,此前市场主要以4英寸小尺寸产能为主。

主要厂商包括天科合达、天岳先进、河北同光、晶盛机电、东尼电子、露笑科技、世纪金光、三安光电、中电集团2所等。

国内公司产能进展方面来看,天岳先进于2022年9月宣布公司位于上海临港的上海天岳碳化硅半导体材料项目已经成功封顶,预计2023年投产并逐步爬坡,满产规划30万片/年。

天科合达于2022年宣布正将在徐州经开区启动子公司江苏天科合达二期年产16万片碳化硅衬底晶片以及三期100万片外延片项目建设,预计2025年底6英寸有效年产能达到55万片。

SiC外延片是指在碳化硅衬底上生长了一层有一定要求的、与衬底晶相同的单晶薄膜(外延层)的碳化硅片。

全球市场格局方面来看,据Yole数据,20Wolfspeed 与昭和电工分别占据碳化硅导电型外延片市场52%和43%的市场份额,合计高达95%,形成双寡头垄断的市场格局。国内厂商仍有较大份额提升空间。

Wolfspeed在赛勒城(SilerCity)即将建造的衬底外延材料工厂未来将为外延产能提供保障。

国内方面的碳化硅外延企业包括瀚天天成和东莞天域等,目前两家企业均已成功研制6英寸SiC外延晶片,瀚天天成当前6英寸外延晶片年产能达20万片,东莞天域当前月产能5000片,并且已启动产能为100万片/年的6英寸/8英寸外延晶片产线项目,预计2025年竣工并投产。

在器件制备方面,由于材料的特殊性,器件过程的加工和硅不同的是,采用了高温的工艺,包括高温离子注入、高温氧化以及高温退火工艺。

SiC器件环节主要负责芯片的制造,整体涉及的流程较长,以集合芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一体的IDM (Integrated Device Manufacture)模式最为常见。

SiC器件封装环节主要包括芯片固定、引线封装等步骤,用以解决散热和可靠性等问题。

碳化硅器件方面,根据Omdia的数据,2021年意法半导体占据碳化硅功率器件40%的市场份额,其余如Wolfspeed、罗姆、英飞凌也占据10%+的份额,呈现一超多强的市场格局。

国内厂商在SiC 功率器件领域入局相对较晚,相关企业华润微、士兰微、斯达半导、时代电气、泰科天润、绿能芯创、上海瞻芯、中电科55所及13所等正积极布局碳化硅器件。

士兰微22年底启动6英寸SiC芯片产线项目,扩产后预计产能为14.4万片/年,斯达半导也在推进碳化硅产能扩充计划,募投项目规划6万片/年的6英寸碳化硅芯片产能。

近期碳化硅产业链各环节公司合作逐渐加强,SiC器件厂商确保衬底供应。

Wolfspeed宣布已与一家全球主要功率半导体制造商签署了一项价值约2.25 亿美元的长期的SiC 晶圆供应协议。

东尼电子宣布与客户T签订多年采购合同,其中2023年向其交付6.75亿元衬底。

整车厂与器件厂商加强合作。Wolfspeed宣布与梅赛德斯-奔驰达成合作。梅赛德斯-奔驰部分汽车线的新一代动力总成系统将采用Wolfspeed产品;安森美宣布与德国大众汽车集团签署策略协定,为其下一代平台系列提供模组和半导体元件,以实现完整的电动车主驱逆变器解决方案。

模块方面,当前国内厂商碳化硅模块产品已在新能源车等领域开始大批量装车,例如小鹏G9已经将斯达半导碳化硅功率模块用于搭配800V架构。

整体来看,碳化硅行业竞争格局较为集中,产业链正加速合纵连横。目前SiC市场企业众多中国大陆有超过50家企业参与到产业链中,市场格局仍在变化。由于技术壁垒较高,根据CASA,当前衬底及外延环节合计占据70%以上的价值量。随着未来衬底价格下探,价值量有望逐步向下游器件制造和模块封装部分倾斜。

近年来国家也涌现出一批碳化硅相应企业,在下游新能源汽车、光储等需求的驱动下,国内厂商积极规划碳化硅全产业链布局。在国家层面及地方层面均出台了许多第三代半导体的扶持政策,碳化硅产业链各环节厂商有望新来新一迎发展机遇。

关注乐晴智库,洞悉产业格局!